تحلیل نئوویو وگردش

سهام بانک گردشگری با نماد وگردش از مرداد ماه سال 1390 در بورس تهران عرضه شد. تاریخ انتشار تحلیل نئوویو وگردش 7 مرداد ماه 1401 می باشد.

فقط با دیدن تصاویر و بدون خواندن متن از این تحلیل استفاده نکنید.

در تحلیل نئوویو وگردش باید به سه نکته بسیار مهم اشاره کرد

نکته اول ساختار اصلاحی 7 ساله تا سال 97 میباشد که علیرغم نوسان 300 درصدی (با در نظر گرفتن تعدیل قیمت) بسیار فرسایشی بوده و عملا به دلیل عدم وجود دیتای به جهت عرضه نشدن این نماد در بازار بورس، تحلیل این ساختار 7 ساله، فقط در پارامتر زمان مورد بررسی قرار میگیرد. آنچه که به وضوع قابل مشاهده است، کارکشن بودن این ساختار برای بررسی سوپر سیکل نمودار در ده سال آینده است.

نکته دوم: شتابدار (یا اصطلاحا 5 موجی) نبودن روند های صعودی به دلیل نقض قوانین امواج شتابدار در تحلیل نئوویو است. این موضوع در بررسی مولتی تایم فریم بوضوح قابل مشاهده می باشد.

نکته سوم: متقارن بودن انتهای الگوی صعودی با سقف تاریخی نمودار است. این موضوع را با یادآوری حرکت پساالگویی می توان به سادگی مورد تایید قرار داد.

با در نظر گرفتن نکات اشاره شده، ساختار سوپر سیکل نمودار وگردش را نمی توان به لحاظ کلی مورد ارزیابی قرار داد اما اگر به رشد تقریبا 1000 درصدی این نمودار نگاه واقع بینانه تری داشته باشیم، با در نظر گرفتن قوانین منطق در تحلیل نئوویو می بایست با قطعیت بگوییم زمان و قیمت این ساختار نزولی به اتمام نرسیده و نمی توان گفت که نمودار آماده ی یک رشد مجدد است.

با این تفاسیر ساختار صعودی را بدون صرف وقت و توضیحات اضافه، موج A از سوپرسیکل در نظر میگیریم و در ادامه به بررسی موج B از این سوپرسیکل که در آن قرار داریم می پردازیم

نکته آموزشی: ترسیم روند ها در نمودار کاملا شماتیک است بنابراین در بررسی و تحلیل همواره به تایم فریم دقت ویژه ای داشته باشید.

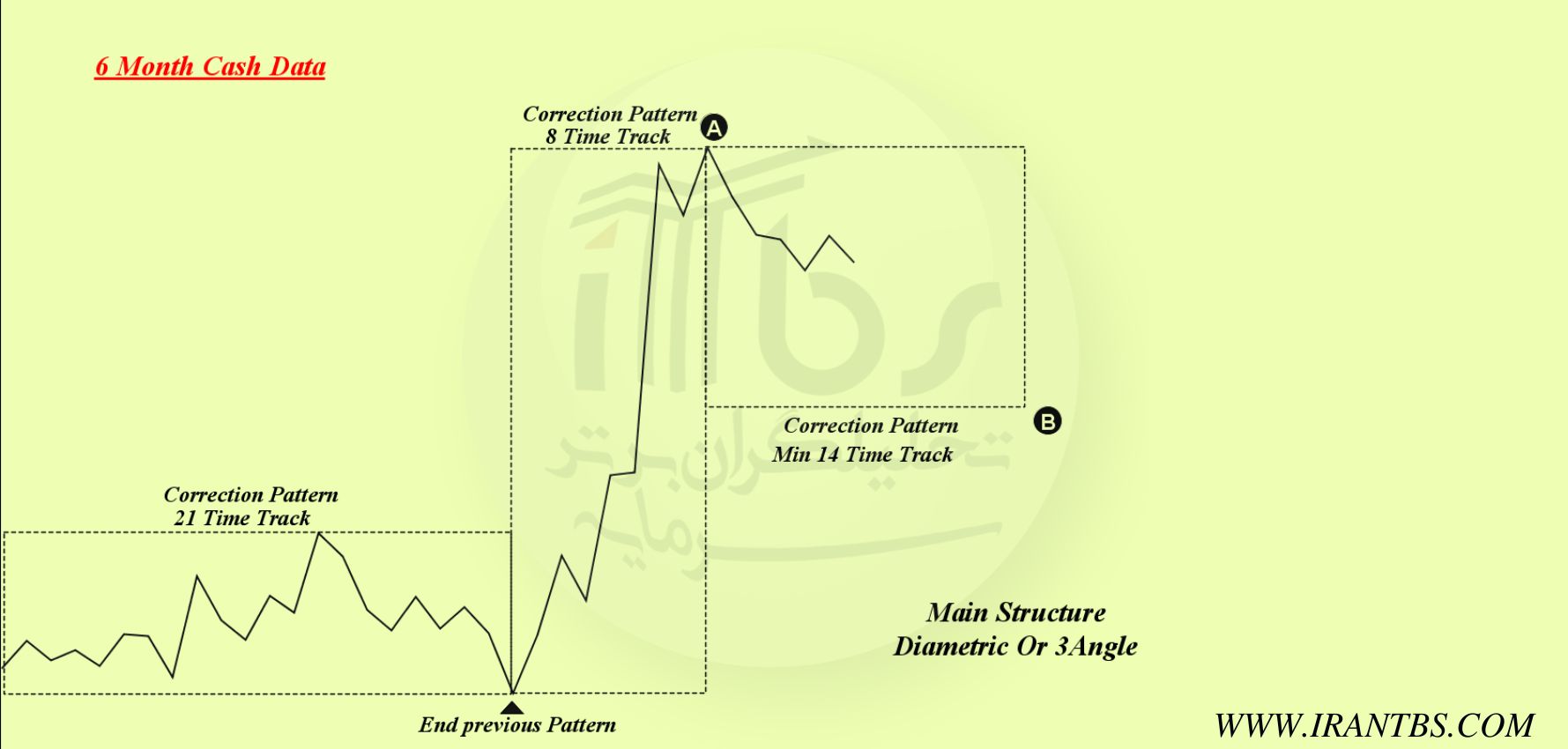

نمودار کش دیتا 6 ماهه وگردش

xr:d:DAEulRz4mE8:312,j:31756294561,t:22072910

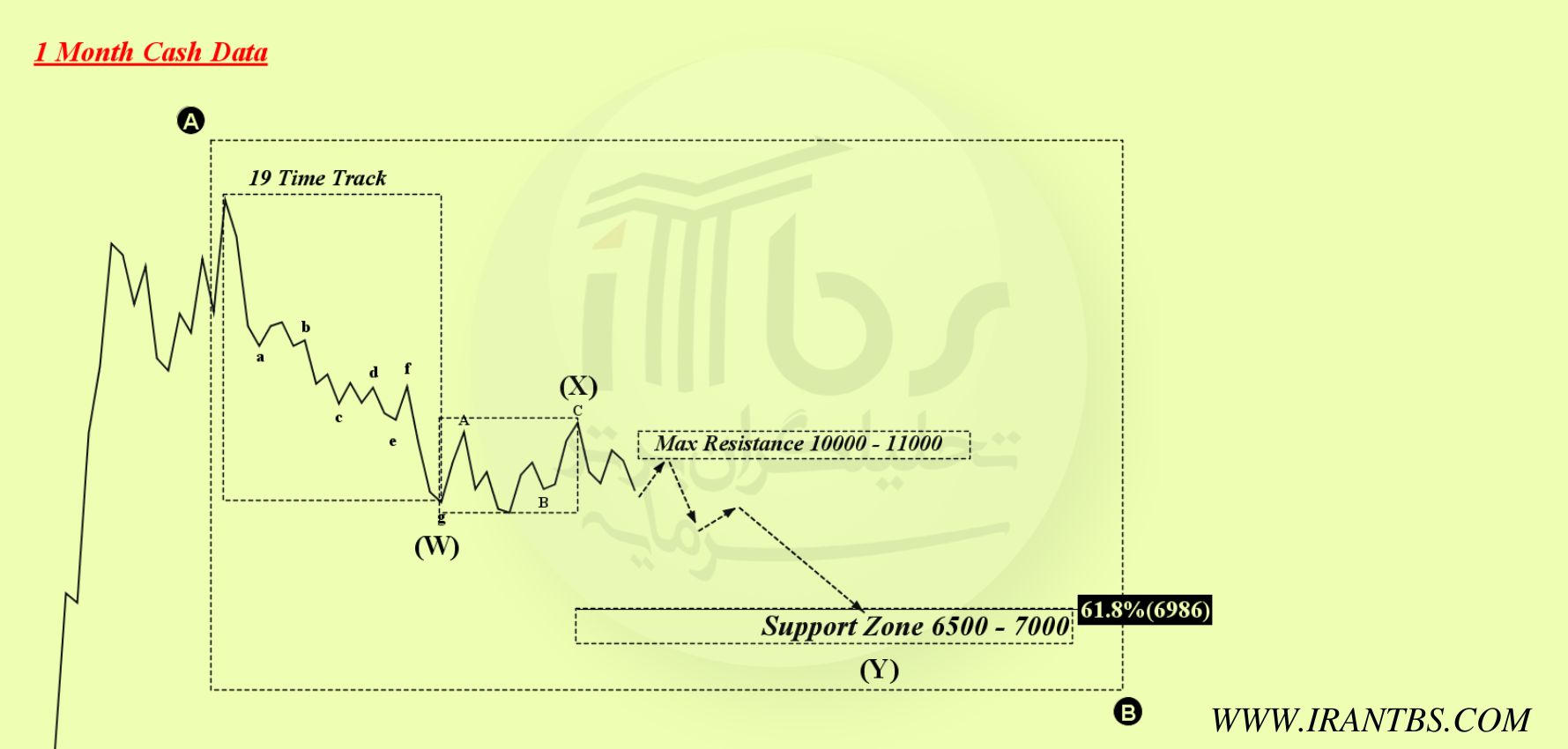

تحلیل نئوویو وگردش در کش دیتا 1 ماهه:

در تحلیل نئوویو وگردش و در کش دیتای یک ماهه شاهد یک نزول در قالب یک الگوی دیامترک زیگزاگ هستیم. این دیامتریک که بخوبی قوانین تشابه و تعادل را در تحلیل نئوویو رعایت میکند حرکت پساالگویی خود را پاس نکرده و به همین دلیل تحلیل موج B از سوپر سیکل را به سمت یک الگوی تصحیحی غیر استاندارد هدایت میکند.

با استفاده از زمان صرف شده این الگوی دیامتریک زیگزاگ، سقف موج واسط (یا همان (X) در تصویر کش دیتای یک ماهه) را، اردییهشت ماه سال 1400 در نظر گرفته ایم و در ادامه انتظار یک موج نزولی در قالب (Y) را خواهیم داشت.

برای شناسایی موج (Y) که در آن قرار داریم دو فاکتور مهم مد نظر قرار دارد. یکی زمان و دیگری قیمت. با در نظر گرفتن این دو موضوع و همچنین قانون جریان آبشاری در نمودار، باید با قطعیت بگوییم که در ادامه کف قیمتی که در میانه ی راه موج (X) ساخته شده شکسته خواهد شد.

همچنین با توجه به زمان مورد نیاز ساختار B بزرگ، درصد بازگشت (X) و همچنین ضریب پیچیدگی ساختار (W) پیشاپیش بالاترین احتمال ادامه روند نزولی را یک الگوی دیامتریک است که انتظار می رود با نوسانات بسیار زیاد با ماکزیمم قیمت 10000 تا 11000 به روند خود ادامه دهد.

نمودار کش دیتا 1 ماهه وگردش

xr:d:DAEulRz4mE8:312,j:31756294561,t:22072910

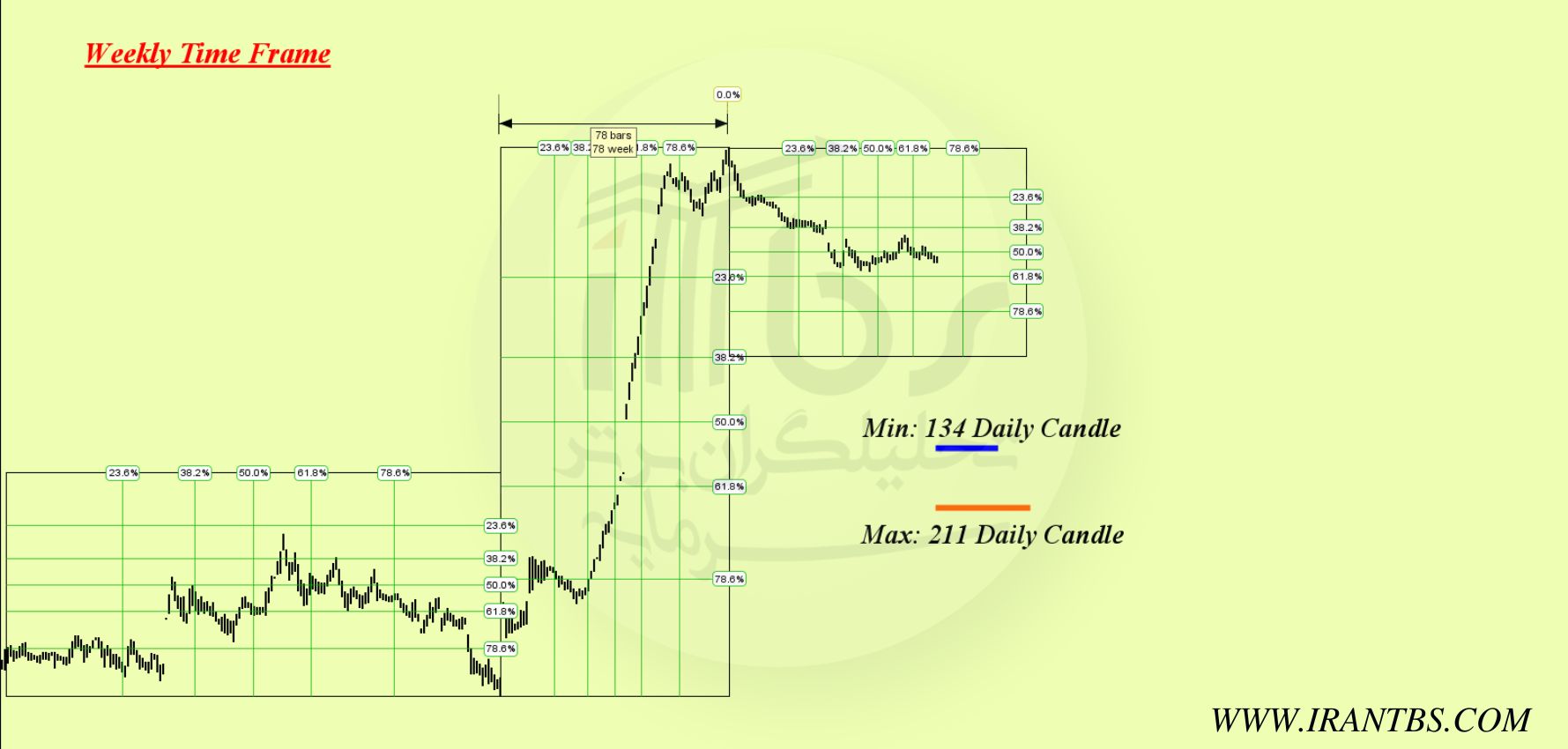

تحلیل تکنیکال کلاسیک وگردش:

در تحلیل تکنیکال کلاسیک وگردش به دو نکته ی بسیار مهم که جنبه ی آموزشی دارد اشاره میکنیم.

نکته اول) نمودار قیمتی در تایم فریم هفتگی پایین تر از ابر کومو قرار دارد چیکولاین در میانه ی کندل های نمودار است

نکته دوم) خط روند صعودی نمودار در تایم فریم هفتگی شکسته شده و همانطور که در تصویر مشخص است، و با توجه به پارمتر های 11 گانه شکست خط روند در تحلیل تکنیکال کلاسیک، هر حرکت صعودی پول بک به این خط روند محسوب می شود.

نکته سوم) حرکت کانالیزه ایست که بدلیل دیتای 7 ساله اول نمودار با شکست های فیک بلند مدت همراه است. سقف این کانال دوبل تقارن درستی با تحلیل زمان و قیمت انجام شده در تحلیل نئوویو وگردش را نشان میدهد.

آموزش: تحلیل تکنیکال کلاسیک صحیح تاییدی بر تحلیل روند نمودار است و از اهمیت بالایی بعنوان ابزار های تحلیلی برخوردار میباشد.

نمودار تایم فریم هفتگی وگردش

xr:d:DAEulRz4mE8:313,j:31777679934,t:22072916

آنالیز زمانی وگردش:

ضریب پیچیدگی بسیار بالا در روند 7 سال ابتدایی و همچنین پیچیده نبودن نمودار نماد وگردش در حرکت صعودی تا سقف تاریخی، بعلاوه لحاظ کردن قوانین تشابه و تعادل در نئوویو با همسان سازی در نمودار کندل استیک بر اساس شیارهای زمانی، حداقل زمان ممکن برای پایان الگوی نزولی یا همان موج B از سوپر سیکل را 134 کندل روزانه و حداکثر زمان ممکن را 211 کندل روزانه محاسبه کرده ایم.

نمودار تایم فریم روزانه وگردش

xr:d:DAEulRz4mE8:312,j:31756294561,t:22072910

بررسی فاندامنتال وگردش

در بررسی فاندامتال وگردش به چند نکته حائز اهمیت در تحلیل صورتهای مالی بانک گردشگری اشاره میکنیم

آخرین صورت مالی حسابرسی شده شرکت دارای اظهار نظر مشروط میباشد که بخشی از این اظهار نظر ها به علت عدم رعایت استانداردهای لازم در صورتگری مالی از جمله در مورد حقوق صاحبان سهام و صرف سهام خزانه، انعکاس صحیح سود و زیان شرکتهای وابسته در صورت مالی و عدم استفاده از نرخ های درست در تسعیر ارز شرکت میباشد.

دوم اینکه به موجب قانون ابلاغ شده توسط بانک مرکزی در خصوص رعایت کفایت سرمایه توسط بانک ها برای پوشش ریسک احتمالی تسهیلات پرداختی آنها، باتوجه به اینکه کفایت سرمایه بانک گردشگری زیر هشت درصد میباشد این شرکت موظف به افزایش سرمایه بوده و به همین علت اجازه تقسیم سود بیش از حداقل مقرر در قانون تجارت توسط بانک مرکزی به آن داده نشده است.

همچنین بانک مرکزی و وزارت اقتصاد با هدف کنترل ترازنامه بانکها و جلوگیری از اعمال نفوذ سهامدار عمده در تلاش هستند حق رای اضافه این سهامداران را بگیرند. بانک گردشگری جزو دسته بانکهایی قرار گرفته است که درصدی از حق رای سهام مازادشان به موجب قانون و با موافقت بانک مرکزی به وزارت اقتصاد واگذار شده است.

این موارد در صورت عدم افزایش سرمایه توسط بانک گردشگری باعث خروج سهامداران عمده خواهد شد.

یکی از موارد مهم دیگر در بررسی فاندامنتال بانک گردشگری افق درآمد شرکت های زیرمجموعه می باشد که عموما در حوزه گردشگری فعالیت میکنند. با توجه به نزدیک شدن به نیمه ی دوم سال 1401 انتظار کاهش درآمد این شرکت ها و بالطبع کاهش سودسازی بانک در شش ماهه دوم خواهیم بود

توصیه به سهامداران

اگر سهامدار این شرکت هستید بدون طمع کردن برای فروش در قیمت های بالاتر در اولین موقعیت مناسب خارج شوید

توصیه به سرمایه گذاران

برای سرمایه گذاری کوتاه مدت و میان مدت توصیه نمی شود.

درصورتی که با سرمایه سنگین وارد این نماد شده اید به دلیل نسبت بالای ارزش بازار کل سهم به میانگین حجم معاملات 90 روزه نیاز به استراتژی معاملاتی جهت خروج نداشته و در هر موقعیت نزدیک به سقف قیمتی مشخص شده در تحلیل نئوویو اقدام به عرضه نمایید.

محدوده کم ریسک برای خرید کوتاه بلند مدت: محدوده پایین تر از 8000

جمع بندی به زبان ساده

با توجه به تحلیل نئوویو وگردش و همچنین توضیحات داده شده در بررسی فاندامنتال امکان افزایش زمان موج B (در آنالیز زمانی اشاره شد) تا پایان سال 1402 وجود دارد و همانطور که در توضیحات بالا اشاره شد به دلیل ریسک به ریوارد بالا تا حد امکان از ریسک کردن در این نماد به خیال فروش در قیمت های بالاتر جدا پرهیز کنید

تارگت بلند مدت و میان مدت قیمتی پس از نزدیک شدن به انتهای اصلاح قابل بررسی قطعی می باشد.

کد کوتاه این مطلب : https://irantbs.com/?p=3851

تحلیل های شما همیشه جلوتر از بازاره

درود بر شما